自民党の大勝と安倍政権へのリフレ+円安期待で株価が大きく上昇している。このまま景気が回復すれば素晴らしいことだが、「そんなウマい話がほんとうにあるのか?」と疑問に思うひともいるだろう。デフレ脱却がそんなにかんたんなら、民主党政権はもちろん、小泉政権や第一次安倍政権のときにさっさとやっておけばよかったからだ。

もちろん、「金融緩和どころか金融引き締めをした日銀がぜんぶ悪い」という意見があることは知っている。これに対しては、「日銀がいくら金融緩和してもデフレからは脱却できない」とういう有力な反論があって、すでに10年以上にわたって激しい論争が続いている。

そこで、経済学者・吉本佳生氏の『日本経済の奇妙な常識』を紹介したい。吉本氏はここで、「日銀が金融緩和(ゼロ金利政策)をしたから日本経済はデフレ不況に陥った」と述べている。

吉本氏は、日本経済(と世界経済)のターニングポイントは1998年にあるという。その論旨の骨格部分を、同書に掲載されている図版をもとに説明してみよう。

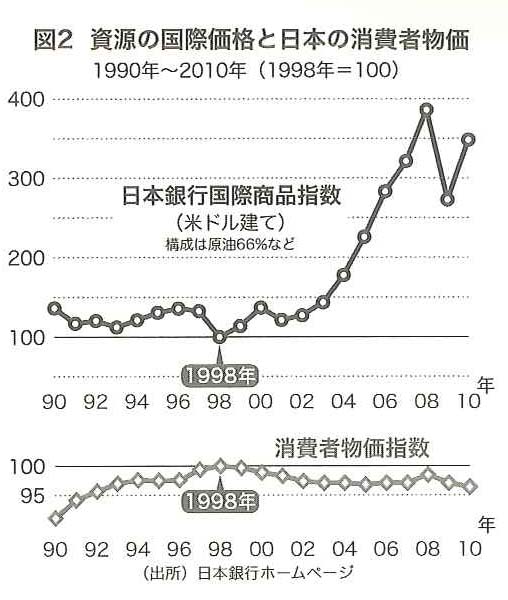

上図は、資源の国際価格と日本の消費者物価を時系列で比較したものだ。これを見るとわかるように、98年までは資源価格は安定し、日本の物価はわずかずつであるが一貫して上昇していた。ところが98年を基点に(とりわけ02年以降)、資源価格が急速に上がったにもかかわらず、消費者物価は逆に下落している。

この関係は通常、「資源価格の上昇にもかかわらず日本ではデフレが続いた」と説明される。しかし吉本氏は、「資源価格が上昇したからこそ日本経済はデフレになった」のだという。この資源価格を高騰させた元凶(のひとつ)が、日銀の金融緩和(ゼロ金利)政策だ。

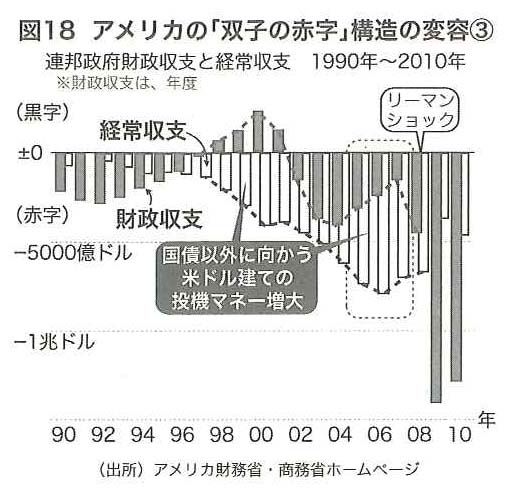

ところで98年には、アメリカ経済にも大きな変化が起こった。好調な景気を受けて、財政収支が黒字に転じたのだ。

バブル崩壊後、日本政府は大規模な公共投資と低金利政策によって景気を刺激しようと苦闘してきた。しかし開放経済では、低金利の日本円は国内の投資に向かわず、外貨に両替されて海外資産の購入に使われた。いわゆる円キャリートレードだ。

とはいえ、日本の銀行から引き出された円資金は、海外の株式市場や債券市場、不動産市場に満遍なく投資されたわけではない。投資家の大半は、円とドルの金利差から、低利の円を借りて高利の米国債を購入した。

ところがアメリカが財政赤字から黒字に転じたことで、市場にはじゅうぶんな米国債が供給されなくなってしまった(財政黒字なら、新規国債を発行してファイナンスする必要がない)。そのため投機マネーは行き場を失い、米国の株式市場に流れ込んでインターネットバブルを起こし、その後は商品(コモディティ)市場で資源・エネルギーや農産物などの価格を高騰させた。

ところで、資源価格が上昇すれば、その分だけ消費者物価は上昇するはずだ。

日本は「貿易立国」といわれるが、輸入依存度はきわめて低く、09年までの20年間の平均で10%程度しかない。国内経済の10%を占める輸入品の物価が平均して50%上昇しても、国内物価への影響は5%だ(50%×10%)。このように資源価格の上昇がそのまま消費者物価に反映されるわけではないが、それでも国内物価にインフレ圧力が加わっているにもかかわらず、経済全体としてデフレになるのはなにか特別な理由があるはずだ。

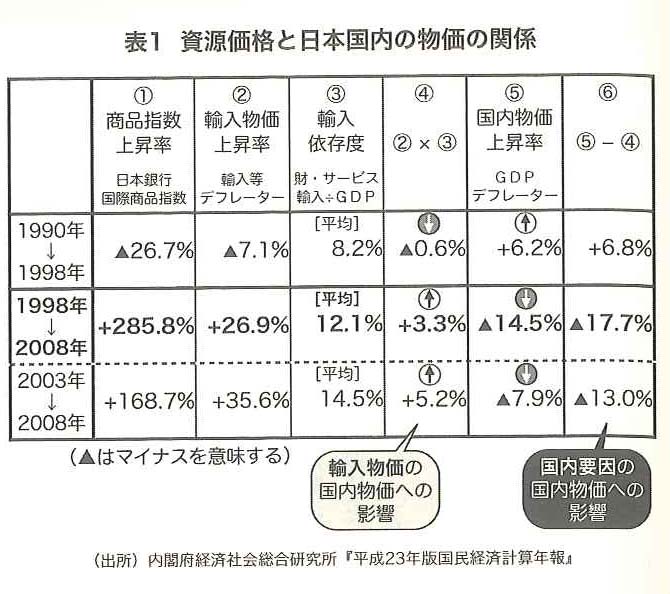

この関係を数値で表わしたのが下表だ。

1990~98年までは、国際商品指数が26.7%下落し(①)、それにともなって輸入物価も7.1%下がった(②)。輸入依存度(③)は8.2%だから、国内物価へはマイナス0.6%のデフレ圧力が加わったことになる(④)。しかしそれにもかかわらず、国内物価はこの9年間で6.2%上昇した(⑤)。すなわち、輸入物価が下落したにもかかわらず、国内経済の自律的な要因で6.8%の物価上昇が起きたことになる(⑥)。

ところが98~08年は、輸入物価が26.9%上昇し(②)、国内物価に3.3%のインフレ圧力を加えたにもかかわらず(④)、実際には国内物価は14.5%も下落した(⑤)。このことから、なんからの国内経済の要因が17.7%も物価を押し下げたことがわかる(⑥)。

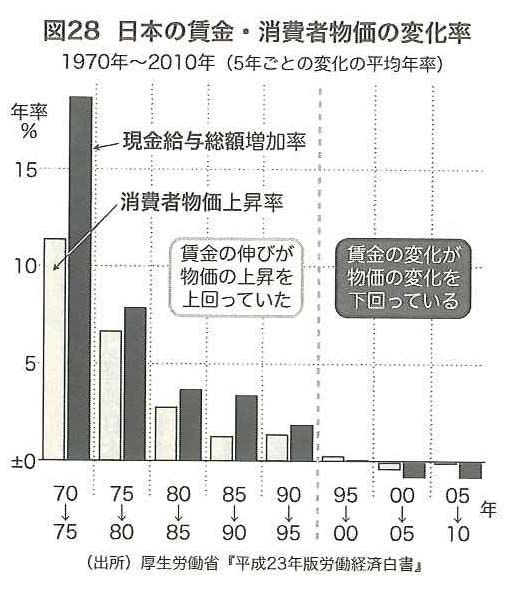

吉本氏は、その謎の「要因」とは、中小の製造業やサービス業が資源価格の高騰を価格に転嫁できず、賃金を削ったことだという。その結果、90年代後半から、消費者物価の下落以上に賃金が下落し、実質的に生活が貧しくなってしまった。

企業が輸入物価の上昇分を価格に転嫁できなかったのは、バブル崩壊(と生産年齢人口の減少)で国内市場が収縮していたからだろううが、そのことによって実質的な生活水準を押し下げ、さらに市場が縮小してデフレを加速させてしまったのだ。

これにともなって、経済格差が拡大していく。

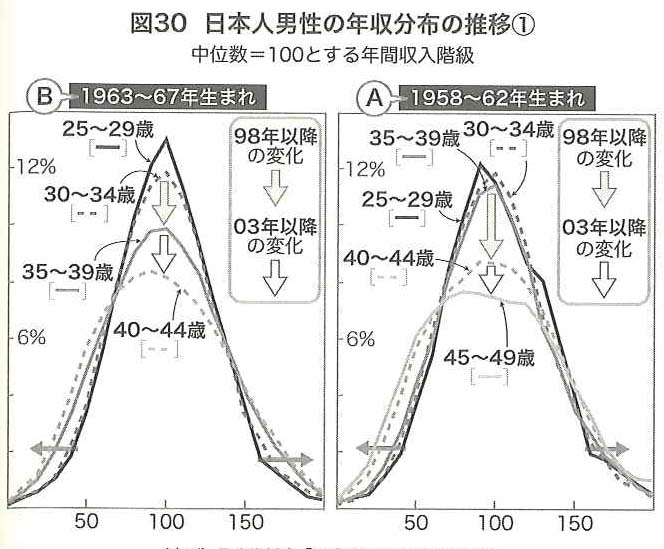

上図は日本人男性の経済格差の推移を「見える化」したもので、25歳から5歳刻みで年収の分布を示している。山が鋭角であれば格差は小さく、平坦になればなるほど格差が大きくなっていく。

右のA図は、1958~62年生まれのひとの年収分布だ。現在50歳から54歳のひとたちの人生を振り返ると、25歳から39歳まではほとんど格差は拡大していないが、40歳の時に大幅に中間層が減り、低所得者と高所得者が増え、年収格差が急激に拡大した。

B図は1963~67年生まれのひとたち(現在45~49歳)で、同じような格差拡大の衝撃が30代半ばで起きている。

ところで、1958年生まれのひとが40歳になるのは1998年、1963年生まれが35歳になるのも1998年だ。この図は、1998年が日本経済のターニングポイントで、実質賃金が下落したことで中間層が大打撃を受け、デフレ不況の負のスパイラルに落ち込んでいったことを明瞭に示している。

このようなロジックで吉本氏は、「日銀が膨張させたマネーがめぐりめぐって日本経済をデフレ不況に突き落とした」と結論する。

それでは、この不況を終わらせるためにはどうすればいいのだろうか?

吉本氏は、不況の本質が「賃金デフレ」である以上、金融緩和は無意味で、サービス業を中心に賃金を上げるしかないという。これはもちろん、政策的に最低賃金を引き上げるというようなことではなく、市場経済のなかで企業が値上げによって利潤を拡大できる環境をつくることだ。

この困難な課題についても吉本氏は「復興連動債」という独創的な提言をしているが、私にはそれをうまく解説する自信がない。興味のある方は、『日本経済の奇妙な常識』と『禁欲と強欲』(阪本俊生氏との共著)をお読みください。