Así prevén los inversores que será la subida de tipos en EE UU

Las letras a tres meses, por encima del 2% por primera vez en 10 años El presidente de la Fed reitera su confianza en la economía

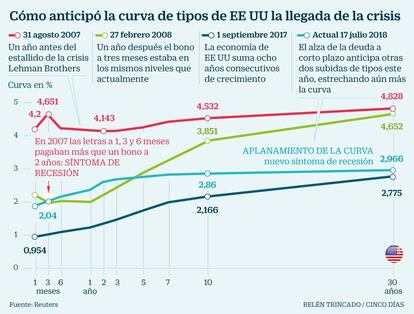

A comienzos de año el quebradero de cabeza de los inversores eran los niveles alcanzados por el bono a 10 años estadounidense, que el 24 de abril superó la barrera del 3% por primera vez desde 2013. Tres meses después la incertidumbre les lleva a dirigir la mirada a los plazos más cortos.

Coincidiendo con la comparecencia del presidente de la Reserva Federal, Jerome Powell, ante el comité del Senado, la rentabilidad de las letras a tres (2,04%), seis (2,18%) y 12 meses (2,37%) así como el bono a dos años (2,62%) registraron ayer sus cotas más altas desde 2008, año en el que la caída de Lehman Brothers desató la crisis financiera. Para paliarla los bancos centrales pusieron en marcha la máquina de hacer billetes inundando de liquidez a los mercados.

Diez años después de aquel momento, la Fed se afana en reducir su balance, algo que compagina con la subida paulatina de los tipos de interés. Esto último cobra una fuerza especial en los últimos meses, más aún después de que en la reunión del 13 de junio el Comité de Mercado Abierto de la Fed (FOMC) endureciera su postura y acordara un alza adicional en 2018, hasta un total de cuatro.

Los inversores se adelantan a los acontecimientos y la mejor prueba de ello es lo acontecido ayer en el mercado de deuda estadounidense. Los ascensos experimentados por los plazos cortos corroboran las expectativas de subida del precio del dinero, actualmente en la horquilla del 1,75% y 2%. Una idea que fue resaltada por Powell. En su comparecencia para explicar el devenir de la política monetaria, el presidente de la Fed reiteró que seguirá elevando los tipos de interés “de manera gradual”.

El responsable del banco central estadounidense resaltó que los futuros ascensos de las tasas dependerán de las perspectivas macroeconómicas. Powell no quiso adelantar cuántas subidas más acometerá de aquí al cierre del año, pero los inversores descontaron que dos, que se suman a las otras tantas efectuadas en los seis primeros meses del año.

En un entorno en el que cobran fuerza las voces que apuntan a una eventual recesión, algo se ve apoyado por el aplanamiento de la curva de tipos, Powell reafirmó su confianza en la economía de EE UU. El responsable de la Fed ve un segundo trimestre más fuerte que la expansión del 2% registrada en tres primeros meses del año. Asimismo Powell prevé que en la segunda mitad año se deje notar con más fuerza la rebaja fiscal acometida por la Administración Trump. Las previsiones macroeconómicas del banquero sumadas a las expectativas de subida de tipos de los inversores sirvieron de aliciente al dólar. A media sesión la divisa de EE UU avanzaba un 0,5% frente al euro, hasta los 1,165 dólares por billete verde.

La tendencia alcista de la deuda a corto contrasta con la caída de los plazos más largos, activos que están sirviendo de refugio a los inversores en el escenario actual de guerra comercial. Después de que el bono a 10 años alcanzara el 3,1% en mayo ahora se sitúa en el 2,86%. Con estos descensos el diferencial con el bono a dos años se reduce a los 24 puntos básicos, mínimos de 2007. Aquel año el mercado asistió a la inversión de la curva de tipos –cuando los plazos cortos pagan más que los largos–, antesala de las recesiones económicas de los últimos 40 años.

Evitar pasos en falso

La división entre los miembros del BCE sobre el futuro de la política monetaria crece día a día. En la pasada reunión de la institución su presidente Mario Draghi retrasó la subida de los tipos hasta el verano de 2019. En una entrevista recogida por Reuters, el responsable del Banco de Finlandia, Oli Rehn, advirtió de la importancia de no atarse las manos demasiado pronto. Es decir, no anticiparse a los datos y seguir la evolución macroeconómica de cerca antes de afirmar cualquier cambio en política monetaria.

Lo que pretende la institución con estas afirmaciones es evitar dar bandazos en la retirada de los estímulos.

Newsletters

Sobre la firma