所得税の控除見直し、いよいよ大詰め。給与所得控除は?

12月14日の取りまとめを目指して、所得税の控除見直しについての与党内の議論が大詰めを迎える。今回の控除見直しの焦点は、給与所得控除と公的年金等控除だ。控除が減ると増税となるだけに、どの所得層で増税となるか。

来年以降の税制改革の議論が活発に行われるのは、年末の恒例行事だ。今回所得税の改正に着手する最大の目的は、所得税制で所得格差是正の強化(所得再分配機能の回復)を図るためである。

ここでは、大詰めを迎える所得税の控除の見直しの内容について、報道等を基に考察したい。背景的な議論は、次に紹介する拙稿に委ねたい。

まず、なぜ給与所得控除の見直しに着手したかは、拙稿「所得税の控除はなぜこうもフェアでないのか」に詳しく記している。簡単に言えば、働き方が多様化して、「雇用的自営」など非正規労働者が、給与の形でない所得を受け取ると給与所得控除が使えないのに対し、同じ仕事でも給与の形で所得を受け取ると給与所得控除が受けられ税負担が軽くなるという現状を改めたいからである。

ただ、給与所得控除を単純に減らすと、給与で所得を稼ぐ雇用者(給与所得者)は増税となる。それでは、そもそもの目的である所得格差是正は実現しない。そこで、低所得層には増税にならないようにしつつ、高所得層には増税となるように見直す案が検討された。その結果、給与所得控除を減らすとともに、納税者全員に与えられる基礎控除を増やす案が出された。

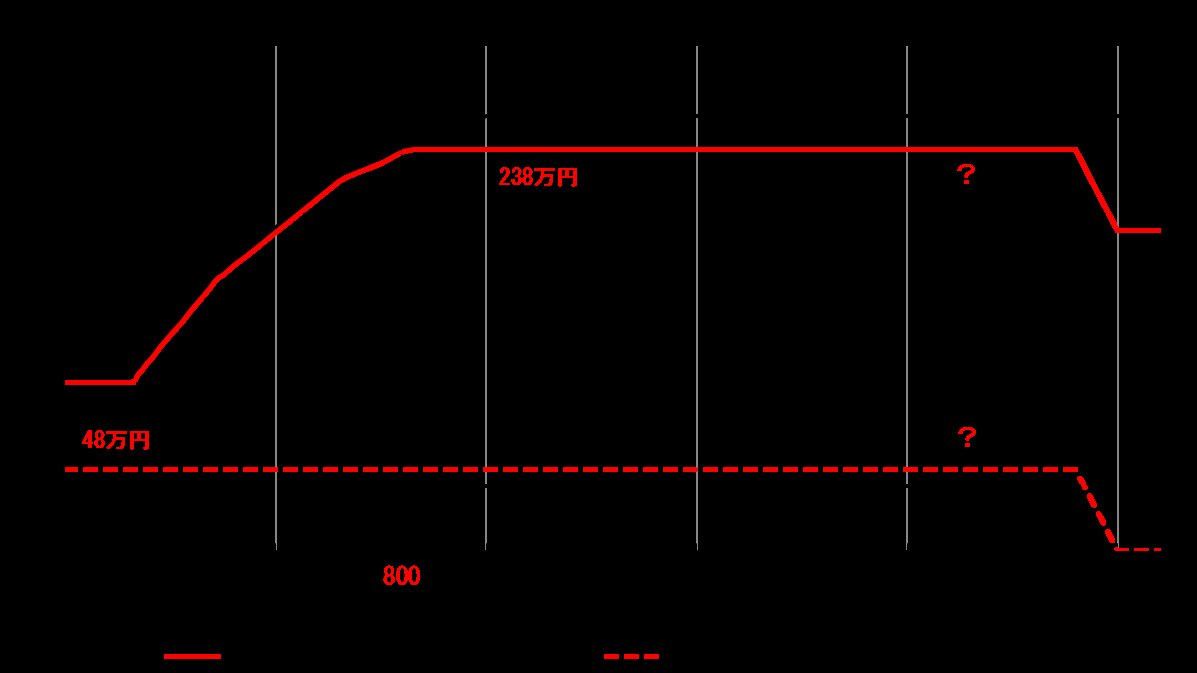

報道等によると、給与所得控除を全員一律に10万円減らすと同時に、基礎控除を全員一律に10万円増やす案が有力視されている。ただ、単純に10万円増やすと同時に10万円減らせば、控除額はプラスマイナスゼロだから、増減税がゼロで意味がない。そこで、給与所得控除については、課税前収入800万円超の人には、収入が増えても給与所得控除が増えない(控除額の上限に達する)形にして、より高所得者には控除額が減るようにして、所得税が増税となるようにすることで、所得格差を是正する。さらに、もっと高所得の課税前収入が2400万円の人から基礎控除を減らして、2500万円以上の人には基礎控除をゼロとする案が出されているという。

給与所得控除を減らして基礎控除を増やす案の背景は、拙稿「給与所得控除と基礎控除を合わせて議論せよ 高所得層に『増税』、低所得層に『減税』が筋だ」に詳しく記している。

この案を、現行の基礎控除と給与所得控除の額と比較したのが、冒頭の図である。横軸に課税前の給与収入、縦軸にその課税前収入に対して設定される所得税の控除額を示す。現行の控除額が黒線で、改正案の控除額が赤線である。点線で表したのが基礎控除の額で、実線と点線の間の額が給与所得控除の額を意味する。

図中で、現行の黒線より改正案の赤線の方が下回っている所得層では、改正後に控除額が減るため、増税となる。課税前収入が800万円以下の給与所得者ならば、給与所得控除が10万円減るが基礎控除が10万円増えるので、控除額はプラスマイナスゼロだから増減税がゼロである。課税前収入が800万円超の給与所得者は、給与所得控除が10万円以上減るので、増税となる。この案だと、増税額は、給与収入850万円の人で年1万5000円、900万円の人で年3万円、950万円の人で年4万5000円、1000万円の人で年6万円となる。

ただ、22歳以下の子どもを扶養する人や在宅で介護をしている人は、増税にならないようにすることが検討されているという。これらに該当する給与所得者には、課税前収入が800万円超でも給与所得控除の減額が適用されないようにして、控除額はプラスマイナスゼロとして増減税がゼロになるようにすることになりそうだ。

ちなみに、給与の形で所得を受け取っていないフリーランスや請負契約に基づいて働く非正規労働者は、給与所得控除がそもそも使えないのだが、基礎控除が10万円増える分だけ減税となる。

では、見直される控除額や増税となる所得層、さらにいつ実施するかを、どのようにして決めるか。まず、実施時期を見極める焦点は、消費税率の10%への引上げ時期との関係である。消費増税と時期が重なると影響が大きくなる可能性があるから、実施時期をずらすことも意識されるだろう。他方、2019年10月に消費税率を10%に引き上げるときには、軽減税率が導入される。これにより、6000億円の減収となるが、この穴埋め策は未定となっている。そのうち、1000億円が上記の所得税の控除見直しで財源を賄えると見込まれる。今のところ、この所得税の控除の見直しは、2020年1月からという案が出されているという。

見直す控除額と増税となる所得層を見極める焦点は、増税となる給与所得者が全体のどの程度かである。多くの給与所得者が増税となると、増税による可処分所得の減少が生活水準を悪化させる懸念がある。とはいえ、消費税の軽減税率導入による6000億円の減収のうち1000億円分の財源の手当てを意識しながら、上記のような控除額の見直しと増税となる所得層を設定することになろう。これで増税となるのは給与所得者全体の約5%とみられる。

控除の見直しは、給与所得控除ばかりだと、現役世代に狙い撃ちした形になるから、高所得の高齢者にも所得格差是正の効果が及ぶよう、公的年金等控除の見直しも検討されている。この点については、稿を改めることにしたい。